こんにちは。yoshiです。

今回、ご紹介するファンドはこちら!

『楽天日本株4.3倍ブル』

NASDAQ100のレバレッジ型である通称「レバナス」

レバレッジ型ETFの「SPXL」「TECL」「SOXL」など

巷では投資信託もETFもレバレッジ型商品が話題に上ることが多くなっています。

そんな中、今回は参加オープンチャットで少し話題に上ったこちらのファンドを調査していきます。

楽天証券の買付金額ランキングでも結構上位に入っています。

(2021年12月24日時点で第4位)

あくまでただの興味本位の調査であり、買い推奨・売り推奨を目的とする記事ではない点はご了承ください。

それではよろしくお願いします。

交付目論見書

【交付目論見書】

〇ファンドの目的と特色

国内株式指数を対象とした先物取引を活用し、日々の基準価額の値動きが国内株式市場に対して、概ね4.3倍程度になることを目指して運用する。

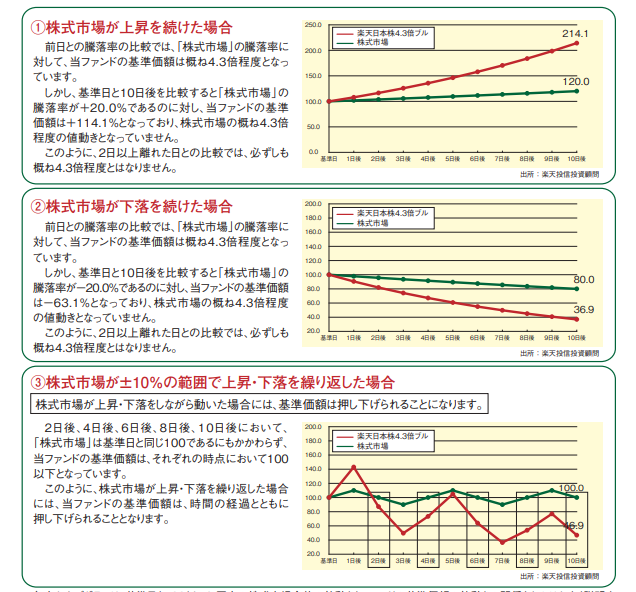

〇基準価額の変動について

上記は目論見書に載っている図の転記です。

これは市場の値動きとファンドの値動きの比較を分かりやすく説明するためのイメージで、実際の値動きや今後の値動きを保証するものではありません。

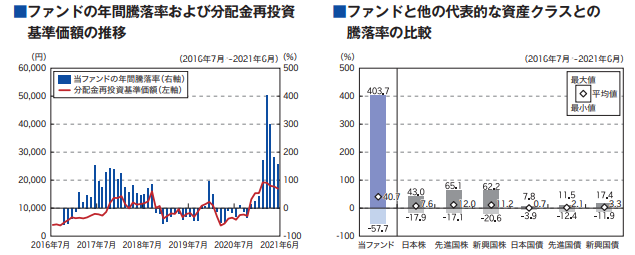

〇ファンドの騰落率

5年間の平均リターンがすごく良いように見えてしまいますが、分配金再投資基準価額の動きを見るとほとんど横ばい又はマイナスで推移している期間が多いことが読み取れます。

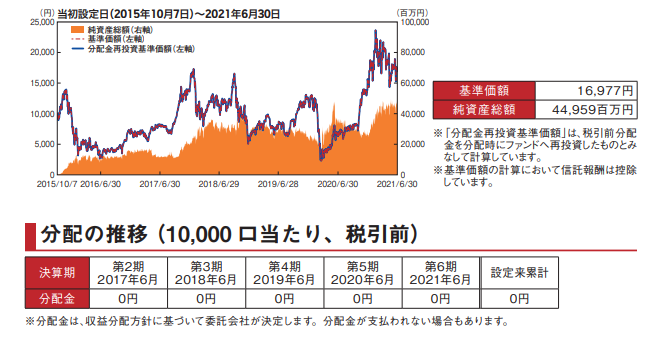

〇基準価額・純資産・分配金の推移

設定来のおよそ6年間で+50%位のリターンになっています。

レバレッジでリスクを取っている割にはちょっと弱い気がしてしまいますね。

先物取引のみということもあり、分配金は出していません。

「タラレバ」にはなりますがコロナショックの底(3,791円)で買えていると、最大で19,198円と1年で5倍のリターンを得られたことになります。

こういった短期から中期の上昇局面を捉えることが出来れば、非常に強い武器になるのがレバレッジ型商品です。

ただ、逆にコロナ前の高値(12,230円)で買い、底値まで行くと-70%の大暴落となり、保有し続けられない人が多数出ると思います。

このファンドに限らず、レバレッジ型商品はこうしたリスクをはらんでいる商品ですので、しっかりとその特徴を把握して入る必要はあると考えます。

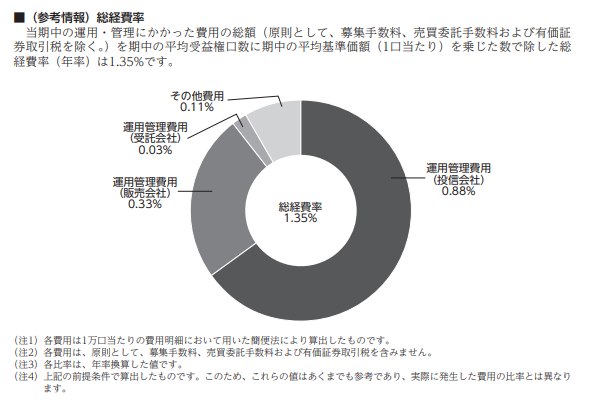

〇管理費用

・購入時手数料:3.3%(税込)を上限に、販売会社が定める料率

※楽天証券などのネット証券では掛からない場合が多いです。他金融機関を使う場合は要確認事項です。

・運用管理費用(信託報酬):年1.243%(税込)

・その他費用・手数料:信託事務処理諸費用、法定書類作成費用など

※これらは期末にならないと数字が確認できませんので、運用報告書で毎期確認する必要はあります。(どのファンドにも掛かるもので、差もあまりありません)

運用報告書によると、年間総経費率は「1.35%」となっていたようです。

〇組入銘柄

このファンドは指数先物のみで構成されるため、個別銘柄の構成比率は載ってないのですが、参考までにTOPIX(東証株価指数)と日経225の構成比率を載せておきます。

リスクリターン(税引前)詳細

直近の成績はかなり落ち込んでいます。

シャープレシオ(※)は投資信託を比較するのに有効な指標です。

※【リスク:標準偏差とリターン(平均リターンー安全資産利回り)の比率】

ここでは詳しい説明は省略しますが、数字が大きいほどリスクの割にリターンが大きく優秀なファンドと言えると思って貰えれば大丈夫です。

通常、「0.5-0.9:普通」「1.0-1.9:優秀」「2.0以上:超優秀」と言えます。

ただ、あくまで過去の話なので、将来もそのようになるとは限らないことは注意しましょう!

他ファンドとの比較

まずは、yoshiの保有ファンド『楽天VTI(全米株式インデックスファンド)』との比較です。

楽天VTIの設定日からの比較になります。

こう見るとおよそ4年でのリターンはほぼ変わりませんが、4.3倍ブルのボラティリティの激しさが目立ちます。

3年シャープレシオで比較すると

楽天日本株4.3倍ブル:0.80

楽天VTI:1.17

と楽天VTIの方が優秀なファンドであるとも言えます。

続いて、『i free 日経225』との比較です。

日経225インデックスファンドで管理費用が最安圏のファンドとなります。

5年間の比較チャートです。

確かに4.3倍ブルの方が結果として大きなリターンを得ていますが、リスクの割には物足りなく感じますね。

これだけボラティリティ高いならもっと上に来て欲しいと思ってしまいますし、

結果論として、さほどリターンが変わらないなら安定した値動きの方が精神的にはいいですよね。

と言っても、この期間の日本株式自体が軟調でしたので、やはり国内株式は投資対象として面白みに欠けるとも思いました。

ちなみにシャープレシオはどちらも0.6-0.7程度と同等です。

個人的には国内株式なら『中小型株式』の方が投資妙味はあるように感じています。

最後に同じレバレッジ型商品である『i free レバレッジ NASDAQ100』(通称レバナス)と比較してみます。

過去3年間の比較チャートです。

この期間で見ると、双方共に高リターンを記録しています。

これを見ると『レバナスブーム』が起きるのは自然な流れとも思いますね。

3年シャープレシオで比較すると

楽天・日本株式4.3倍ブル:0.80

i free レバレッジ NASDAQ100:1.54

と圧倒的にレバナスが優秀だということになっています。

レバナスはここまでのリターンが得られるのであれば、リスクに見合った投資であると言えるのかもしれません。(あくまで過去の話です)

yoshiの見解

さて、ここまで資料や他ファンドも見ながら解説してきましたが、皆さんはどう感じたでしょうか?

ここからは僕の個人的な見解を書いてみます。

結論

『長期では持てないが、2022年は面白いかも』

です!

理由としては

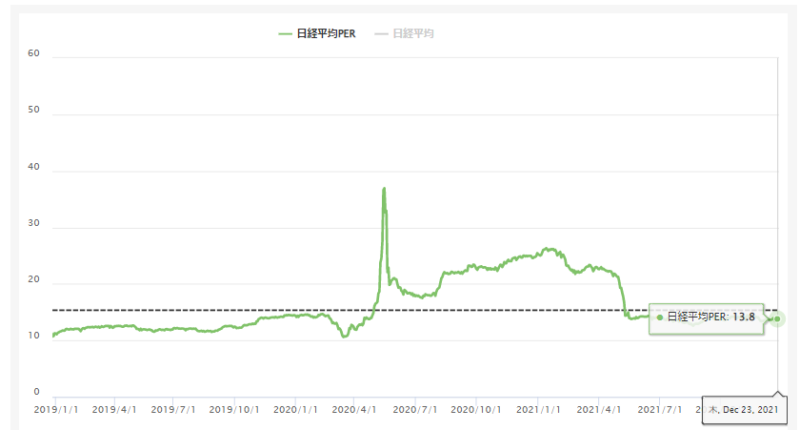

①日経平均のPER(株価収益率)が約13.8倍と低い水準で推移している

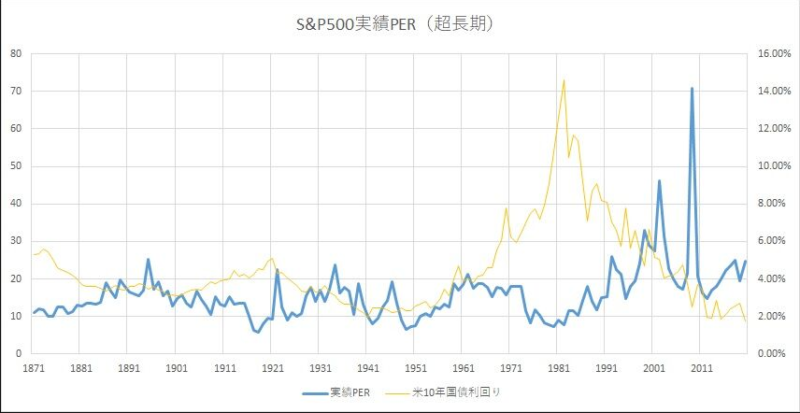

②S&P500のPERは約21.4倍と高値水準が続いている

PERが高いということは、割高であるということです。

今後S&P500のPERが適正水準の16倍前後に落ち着くまでには、指数が下がる必要があるわけです。

これらを考慮すると、これまでグロース株に流れていた機関投資家の資金が、2022年は同じ米国株でも低PERのバリュー株や割安な日本株に流れてくるかもしれないとも考えられるからです。

そこに期待して期間や損切ポイント、利確ポイントを定めて入る分には面白いかもしれないとは思いました!

ただ、長期積立投資ならばやはり『VTI』や『S&P500』『MSCI ACWI(オールカントリー)』などに連動するインデックスファンドがベターだと思います。

おわりに

レバレッジ型の商品はコア資産や積極的な採用にするにはリスクが高すぎるとは考えています。

ただ、個人個人のリスク許容度の範囲内で期間・損切ポイント・利確ポイントを定めて入れる場合は運用資産の一部に取り入れてみるのはいいとは思います。

レバレッジ型商品は上昇相場に乗れることが大事です。

下降トレンドはもちろん、レンジ相場であっても目減りしてしまいますので。

この辺りのトレンドを予想するのは難しいですが、ある程度自身で予想して自己判断出来る人以外は使わない方が良いかなとも思います。

(他人に「レバレッジ型どうですか?」と聞いているくらいの人は辞めておく方がいいと思います。という話です。。。)

ということで、今回は以上です。

※投資はあくまで自己判断・自己責任でお願いします。

それではまた!

コメント