投資信託を始める時、本当に儲かるの?

ちょっとでも上がったらその分、利益を確定した方がいいんじゃないの?

そんな不安はあると思います。

今回はなぜ投資では運用益や配当金を再投資をした方がいいのかについて簡単に解説していきます。

よろしくお願いいたします。

複利

複利とは運用によって得られた利益(運用益や配当金)を投資元本に上乗せし、

そこに更に利息を乗せていくのが複利効果です。

つみたてNISA制度をフルに利用した場合の複利効果を年利5%として、おおよそで計算します。

1年目: 40万円×1.05=42万円

2年目:(42万円+40万円)×1.05=86.1万円

3年目:(86.1万円+40万円)×1.05≒132.4万円

・・・

10年目:(463.1万円+40万円)×1.05≒528.2万円

・・・

20年目:(1282.6万円+40万円)×1.05≒1388.8万円

・・・

30年目:(2617.6万円+40万円)×1.05≒2790万円

1年目の利益が2万円なのに対して、2年目は6.1万円、3年目は12.4万円と1年辺りの利益が増えていきます。

これが複利の効果です。

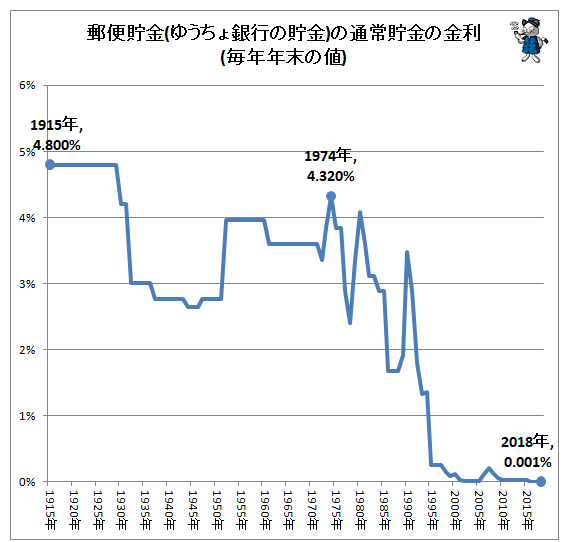

現在の銀行預金ではこんな年利は得られません!

預金金利は高くても年利0.2%

1975年だと、郵便預金金利4.32%と言う時代もあったのです。

まあ、ないものねだりをしても仕方がないので、現代を生きる我々は、つみたてNISAなどで運用していくのがいいと思います。

ちょっと話は逸れますが、たまに一括投資と積立投資どっちがいいのか?っていう話題にもなりますが、同じ金額を入れるならば一括投資の方がリターンは大きくなります。

これは資産をリスクに曝している時間が長くなるので当然といえば当然ですね。

ただ、最初からここまで資金を持っている人も少ないことを考えると再現性が高いとは言えません。

こちらを狙うよりは、前者の毎月の金額を増やす努力をする方が確実かと思います。

単利とは

複利の他に単利というものもあります。

日本国債などは単利商品になります。

こちらの計算は単純です。

これをつみたてNISAで再現しようとするならば、毎年利益分を確定して現金化していく方法があります。

1年目:40万円×1.05=42万円(2万円受取)

2年目:(40万円×2年)×1.05=84万円(4万円受取)

3年目:(40万円×3年)×1.05=126万円(6万円受取)

・・・

10年目:(40万円×10年)×1.05=420万円(20万円受取)

・・・

20年目:(40万円×20年)×1.05=840万円(40万円受取)

・・・

30年目:(40万円×30年)×1.05=1260万円(60万円受取)

受け取った利益の総額は30年で930万円となります。

元本と合わせて、総額で2190万円です。

複利 vs 単利

| 複利 | 単利 | 差額 | |

| 元本 | 1200万円 | 1200万円 | 0万円 |

| 総額 | 2790万円 | 2190万円 | 600万円 |

30年経過すると複利と単利でここまでの差が出ます。

税金を考慮していない結果であり、つみたてNISAの場合は非課税期間が終了し次第現金化するという出口を考える人もいると思いますのでこれが丸々当てはまるわけではありませんが、当初から利益確定していくよりは複利運用していく方が資産の最大化が望めると思います。

複利運用のデメリット

そんな夢のような複利効果ですが、もちろんデメリットもあります!

これは資産運用全体に共通することではありますが、まずは『元本割れリスク』です。

資産運用は、基本的に株式や債券、最近では不動産投資信託(REIT)など日々値動きをする商品で運用を行っていきます。

昨年2020年のコロナ禍のように相場が大きく下落する場面では、保有資産の価値が大きく下がってしまうことも当然あります。

こんな時は利益確定しておけばよかったと思うかもしれません。

ただ、このような暴落のタイミングは読めませんし、日本はバブル経済の株価水準を超えることは出来ていませんが、米国の株式市場は長期で右肩上がりを形成しています。

米国株式市場派一旦下がったとしても20年以上持ち続けていれば、どのタイミングでも資産が増加したという結果が出ています。

運用商品次第ではありますが、長期運用により『元本割れのリスク』は減らせるとは考えられています。

あと、長期投資は『資金拘束リスク』とも言えます。

長く運用しないと元本割れのリスクが高まるために、長期間市場にさらしておき続ける必要があります。

長い人生では、突然まとまった資金が必要になることは十分に考えられるので出来れば、生活防衛費を投資運用資金とは別に用意しておく方がいいとも思います。

おわりに

シミュレーションの為なので、分かりやすく毎年5%のリターンを想定しています。

実際のつみたてNISAでの運用は毎年+5%になるわけはありません。

プラスの年もあればマイナスの年もあり、最終的に長期になるほどに5-10%程に収束してきます。

次回は、過去の実績を参考に2000年から20年間つみたてNISAをやっていたらどうなっていたのかをシミュレーションしてみようと思います!

それでは本日も最後までお読み頂き、ありがとうございました。

コメント