こんにちは!yoshiです。

今回から『iDeCo』についてまとめていきます。

第1回は基礎編としまして、仕組みやメリットやデメリットについてお話していきます。

今後はお勧め商品についても解説していく予定です。

それでは、よろしくお願いいたします。

iDeCo記事一覧

【バランス型】

iDeCoとは?

iDeCoは『個人型確定拠出年金』のことです。

日本語にしても分かりにくいので、制度をよく知らない方には敬遠されると思います。

簡単に言うと、公的年金とは別の『個人年金』を自分で作るための制度です。

個人年金というと保険会社の『個人年金保険』を思い浮かべる人が多いかもしれませんが、iDeCoは国が行っている制度であり、節税効果も個人年金保険に比べて断然高いんです。

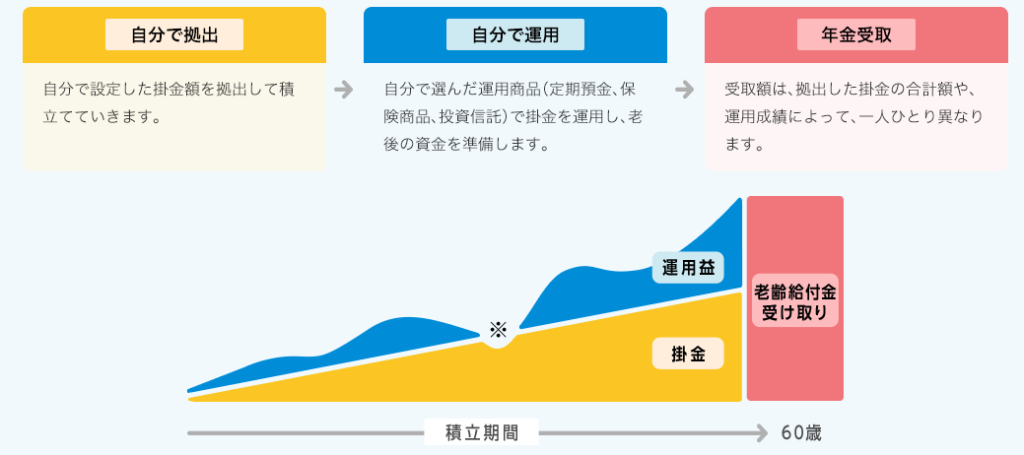

仕組みとしては、

①自分で設定した掛金額(労働環境によって上限額が決まる)まで積み立てる

②自分で選んだ運用商品(投資信託・保険商品・定期預金)で運用する

③年金として受け取る(積立金額や運用期間、運用成績により個人差がある)

※年齢制限は現在20才から60才です。2022年5月の法改正で65才まで拡大します。(但し、延長対象は国民年金の加入者なので延長雇用などで働いている労働者のみに限られます)

※定期預金など「元本保証型」商品もありますが、投資信託等の場合は相場によって元本割れのリスクもあります。

注意点として、確定拠出年金の給付金は最初の掛金を拠出してから10年以上経過していないと受取可能な年齢が繰り下がります。

50歳以上で加入した場合は以下の図のように制限されます。

給付金の受取方法は年金型と一括、または併用が出来ます。

確定拠出年金は受取時にも一定額まで非課税制度があります。

この非課税制度の内容から、現状は一括の方が有利と言われますが、我々が受け取る時にどういう制度になっているかは分かりませんので、法改正などに注目しながら出口を考えていかないといけないと思います。

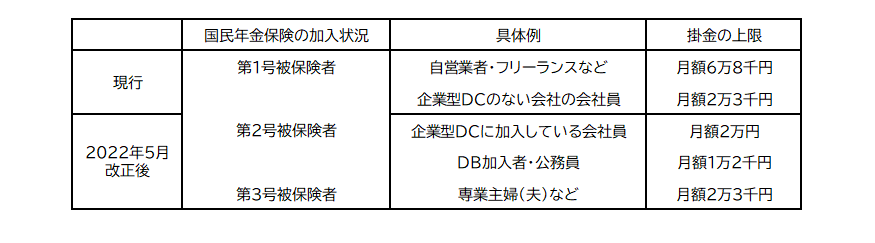

iDeCoの金額設定

iDeCoの国民年金保険の加入状況別掛金の上限です。

証券会社や銀行のサイトなどで自分がどの分類に該当するかのシミュレーションもありますので活用してみてもいいかもしれません。

上限額の範囲内で最低月5,000円から、1,000円単位で積立金を決められます。

iDeCoの3つの節税メリット

①積立金が全額所得控除

②運用益が非課税

③年金として受け取る場合は『公的年金等控除』

一括で受け取る場合は『退職所得控除』

①の所得控除により、所得税と住民税の節税効果が得られます。

これは年間掛金と、課税所得で効果に差が出ます。

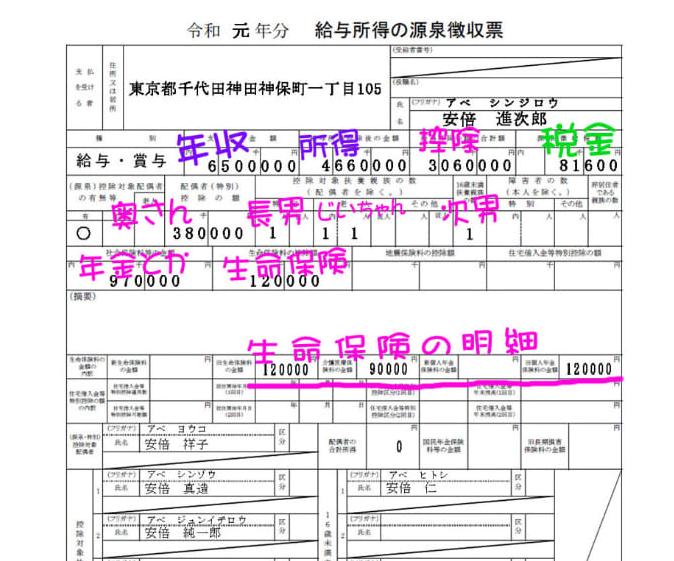

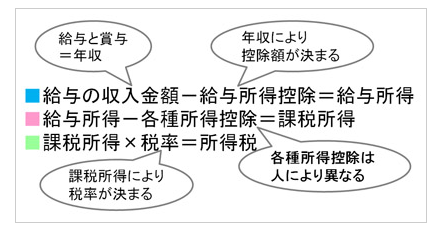

所得税率は、課税所得(税込み収入-控除額合計)で決まります。

多くのサラリーマンは所得税10%~20%の範囲に収まると思います。

また課税所得とは額面収入や手取り収入ではないのでご注意ください!

僕の場合、所得税20%+住民税10%で、年間27万6千円の積立金を支払っているので、

毎年82,800円の節税効果が得られるのです!

しかも、現在35才なので65才まで同じ所得税率として計算した場合、30年間とすると約250万円の節税効果が得られるのです!

これは大きいですよね。

更にこの浮いた金額を他で運用するので、もっと大きな金額になることが予想されます。

これを個人年金保険と比較すると、個人年金保険は最大控除額が所得税で年間4万円、住民税が年間2.8万円までです。

4万円×20% + 2.8万円×10%= 8,000円+2,800円 = 10,800円となります。

同じく30年で計算すると約30万円の節税効果と約8分の1にしかなりません。

iDeCoか個人年金保険で比べれば、明らかにiDeCoが節税効果が大きいですね。

もちろん余裕資金があり、更に節税効果を求める場合は組み合わせるのもありかもしれません。

しかし、個人年金保険は利回りが低いものが多いので、大きいリターンは得られないデメリットがあります。

ここは個人の考え方によりますね。

②の運用益が非課税なのはNISAと同じですね。簡易的に運用益をシミュレーションしてみますと、

皮算用ですが約1000万円が運用収益となります。本来は投資信託を売却した際にこの運用益に対して約20%の税金が掛かりますので、約200万円が税金として徴収されます。

が!これも非課税になるんです。

③の公的年金控除や退職所得控除は計算が若干面倒なので、貰うときの税金が少し優遇されるよ。くらいに覚えておけばOKだと思います。

なので、節税効果だけでも約500万円お得なんです!

これだけ聞くとやらない理由が見当たりません!

が、やはりおいしい話には裏がありますよね。と言っても何も皆さんからお金を巻き上げようとかそういった詐欺話という訳でもないですよ(笑)

次にiDeCoのデメリットについてお話していきます。

iDeCoのデメリットと注意点

①資金拘束:iDeCoは老後のための資金となるため、原則60歳まで引き出せません。

②商品によって元本割れのリスクがある。

③運用リスクは加入者(本人)が負う:掛金設定から商品選択まで加入者自身で決定するため、投資同様に『自己責任』の考え方がベースになっています。

④自分で金融機関(銀行や証券会社)を選んで手続きをする必要があります。運用管理金融機関を選ぶポイントは運用商品のラインナップです。これは次回以降に記事にしていきます。

⑤手数料が全て自己負担です。(加入時2829円・積立中171円~629円⇐金融機関による)

⑥投資知識が全くないと、不利な商品を選ぶ場合があります。

このようなデメリットが挙げられます。

特に資金拘束を嫌う人もいるとは思います。

つみたてNISAであればいざという時の取り崩しが簡単に可能ですが、iDeCoではそれが難しいので、完全な余裕資金で運用しなければならないと考えます。

おわりに

今回はiDeCoの基礎知識として、『制度』『メリット』『デメリット』についてまとめてみました。

次回は楽天証券で選べるiDeCo運用商品についてまとめていきます。

他にもiDeCoについて疑問や質問があればコメントやお問い合わせを頂けると嬉しいです。

それでは本日も最後までお読みいただき、ありがとうございました。

コメント