分かりにくいタイトルですよね?

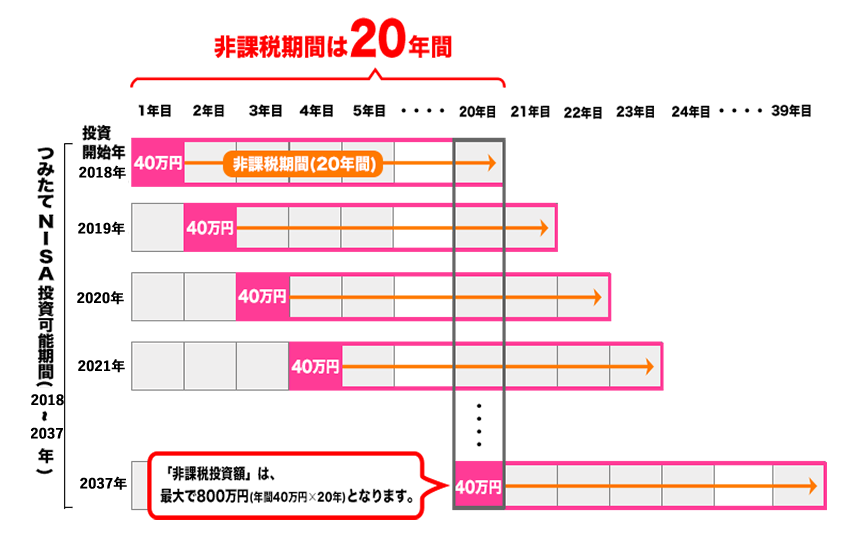

このタイトルの意味として、つみたてNISAという制度自体は『長期投資』を前提とした制度であることは間違いありません。

ただ、本当に長期投資できるかは『個人による』という意味です。

今日は、そんな『長期投資の難しさ』についてお話していきます。

それではよろしくお願いいたします。

つみたてNISAの課題

課題というと大げさかもしれませんが、課題は1つ!

『継続し続けることの難しさ』

ですね。

皆さん20年以上継続できたことってありますか?

運動・節約・日記などなど。

(僕が唯一20年以上続けてるのは、B’zのファンでいることですね。

12歳でFC入会したのでかれこれ23年来のファンです。←投資とは無関係w)

歯磨きやお風呂の様な生活習慣とは別に20年以上続けられいる事ってなかなか少ないと思います。

つみたてNISAも、『ほったらかしなんだから続けるのなんて簡単!』って思っている人が多いと思いますが、本当に大丈夫でしょうか?

日本人の投資信託の保有期間は、年々伸びてはいるものの2018年調べでは『3.4年』ととても長期投資とは言える年数ではないと思います。(日本経済新聞)

ただこれは、銀行の窓口商品などでは、手数料の為に頻繁に買い替えを勧められることが

横行してきたのも、大きな理由ではあると思います。

金融機関の担当者に、「長期投資は何年から?」と聞くと「3年程度から」などと答えることが多いそうですからね。(東洋経済オンライン)

長期投資。明確な定義があるわけではないのですが、皆さんは何年だと思いますか?

最後のまとめの項で、僕の意見も書いておきますので、読みながら考えてみてもらえたと思います。

投資信託の目的

投資は目的別に手段を選ばなければいけませんが、

投資信託の目的は『長期による資産形成』だと思います。

これは、短期の「小さな利益」を積み重ねて、遥か先の「大きな利益」にフォーカス出来るか?

これに尽きると思います。

この短期の小さな利益を積み重ねている期間に、周囲から『1か月で○○万円儲かった!」とか

『半年で運用資産が〇倍に!」みたいな話が耳に入ってくることもあると思います。

これはそもそも、あなたの資産形成とは目的が異なる場合が多いですので、

それをスルーして愚直に自分の投資手段を続けられるのか?が重要になります。

表や図で見ると、あっという間のように思えてしまいますが、20年以上・・・

かなり長い道のりです。

長期投資の最大のリスク

それは、『感情のリスク』だと考えます。

始めた頃の気持ちをずっと持ち続けられる人は、極わずかだと思います。

このリスクをなくせる人は、

①亡くなってしまった人(実際には積立が滞る場合もありますが)

②完全に存在を忘れてしまった人

かと思います。

②に関しては、本人さんだと難しいかもしれませんが、

旦那さんや奥さんが、あなたのつみたてNISA口座を作り、運用してる場合にありそうですね。

ただ、ほとんどの人は忘れることが出来ずに、日々の基準価格を見たり、

他の投資信託はどうなんだろうと気になったりしてしまうと思います。

この突発的(又は慢性的)な感情のリスクをどうコントロールしていくかが大切です。

なぜなら、人間というのは

『変化に対して、動いた方がいいのではないか?』と思ってしまう動物だからです。

現代は、「SNSなどによる情報過多」「日々の価格変動」「法改正」「災害・テロ・戦争」など

様々な変化の中に生きています。

こうすると、

①「あの投資信託も追加しよう」

②「こっちよりあっちの方が利回りが高いから、一回売って乗り換えよう」

③「新興国株かブームになってるから、新興国株にしたい」

とか…最初に自分で決めた方針に付け足したり、動かしたりしたくなるのが常ですね。

そうした結果、

①「投資信託を10本積み立ててます」

②「他の人と同じ投資信託なのに、全然利益が出てません」

③「ブームに乗ったのに、ちょうど暴落して資産が半分になりました」

と、なってしまうのが残念な例ですね。

長期投資を続けるために

「じゃあ、IDやパスワードを封印して、いじれないようにしちゃえばいいの?」

このような意見を聞いたこともありますが、

その場合、いざ必要な時に、封印先を忘れてしまったりというリスクもありますね。

確かにそれも一つの手段ではあると思いますが、もう少し他の方法も見ていこうと思います。

①最初に投資信託を決めるときは、自分の意見で決める!

②気持ちがどう動いても良いように、バランス型ファンドにしておく

僕はこのあたりの方法がいいのかなと思います。

①は、情報が溢れていて投資信託のおススメがそこら中に出ています。

僕もランキング形式などで紹介はしていますが、こういうのだけで判断してしますと、

その情報やランキングが時代の変化で更新された際に、動揺し動いてしまう可能性が高いと考えます。

情報を整理して、自分で精査・判断する。

この時に、あなたがその投資信託を選んだ理由を5つは上げておくと更にいいと思います。

もし、何年かしてあなたが投資信託を追加したいとか、買い替えたいと考えた際に、

その理由を見返してみると、思いとどまる重要な意見になり得ると思います。

なんせ、他でもない過去の自分の意見ですからね!

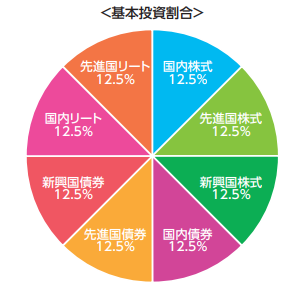

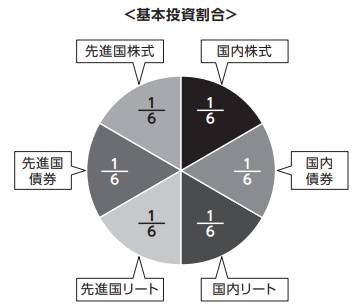

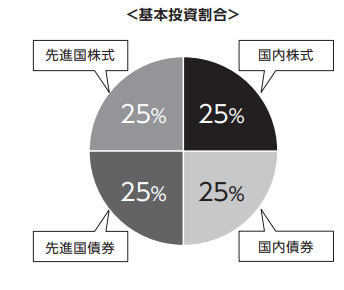

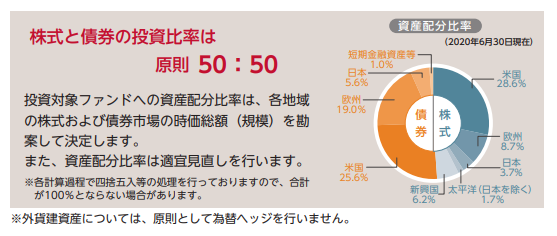

②は、本来はあまり勧めないファンドではあるのですが、下記の様なファンドです。

僕も2015年に投資信託を始めた時は、セゾンバランスファンド買ってました。

これは、本でお勧めされていただけの理由で買ってましたね。

ようやく、本格的に勉強して自分が本当に選びたいファンドにシフトすることに決めました。

正直、大きなリターンを期待できるものではないのですが、色々な株式・債券もしくはREITに分散投資をしておくことで『感情のリスク』も分散・矯正してくれるかもしれません。

こういうものであれば、あの資産が良かったとか、あの地域も入れたかったという「感情のリスク」に対してはヘッジしてくれると思います。

実際、日本人にこういった商品のニーズが高いのも、そういった安心を求める人が多いからかもしれません。

ただ、他人の資産の上昇率が気になる方には、逆にリスクが高まるので注意ですね。

債券などを入れる分、どうしてもリターンという点では不利にはなりますから。

まとめ

今回は長期投資の難しさとそのリスクに関してのお話でした。

まとめると、

①20年以上の継続は、思った以上に難しい

②長期間の最大のリスクは「感情」

③「感情のリスク」の対策

といった内容でした。

長期投資の定義は明確にはありませんが、

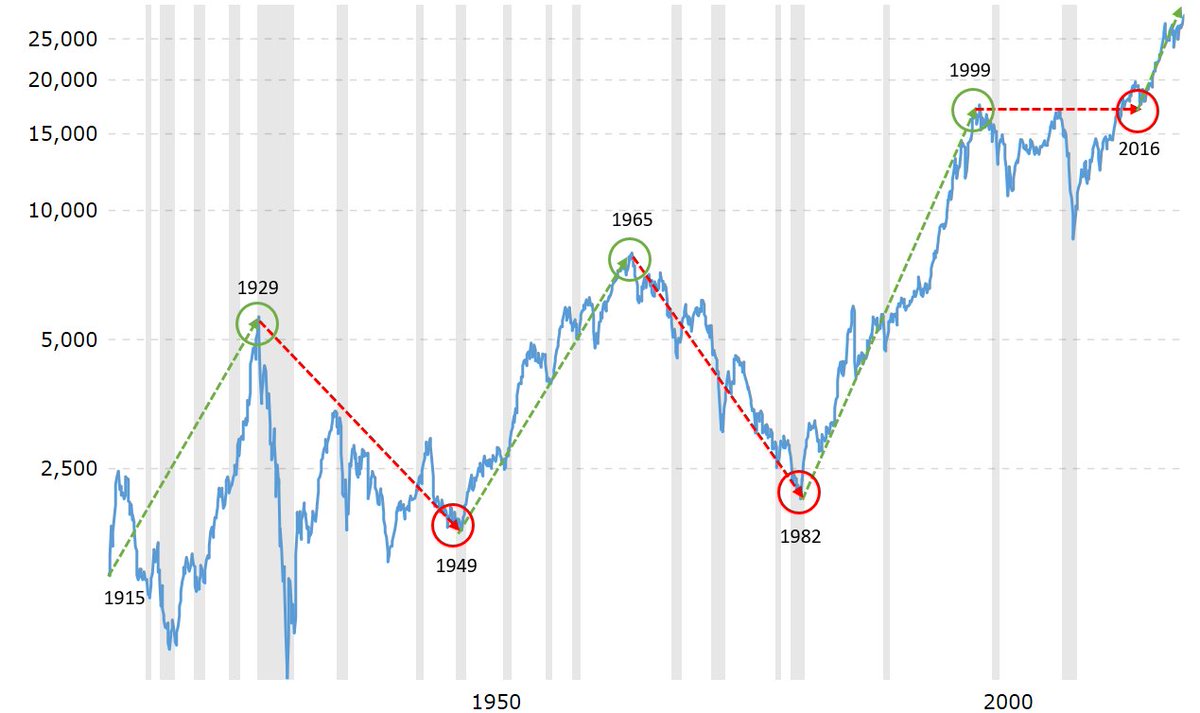

個人的には、現状は経済リーダーの米国の景気サイクルに合わせて「17年以上」だと考えています。

皆さんの意見はどうだったでしょうか?

それを踏まえてもつみたてNISAの20年以上の投資は、長期投資には丁度いい期間ですし、

多くの人に向いた制度かと思います。

また、つみたてNISA(投資信託)はベストを目指して運用するよりは、

ベターを目指すものだとも思います。

あまり、力を入れ過ぎてベストを狙いすぎないことも大切かと思います。

つみたてNISAという制度が始まってまだ3年なので、

今後の継続率がどのくらいになるのかは分かりません。

ただ今回は、そんな長期間に渡る投資生活を続けるために、

少しでもお役に立てればと思い書かせて頂きました。

本来の目的を忘れずに、コツコツと積み重ねていくことは、

思ったよりも難しいことではありますが、

自分の基準と信念を作り、それを守り続けていけるよう共に頑張っていきましょう。

それでは、本日も最後までお読みいただき、ありがとうございました。

コメント