前回つみたてNISAを非課税期間が終了するまでのシミュレーション作ってみました。

今回は自分がやろうとしている、

『一般NISA➡新NISA➡つみたてNISA』

と制度が変わるごとに追っていったらどうなるか?

今回はこちらをシミュレーションしてみます。

僕が『このプランでいこう!』と決心した時に簡易的な計算はしました。

が、今回はちゃんと表計算して作り直しました。

決心した時のロールオーバーの認識が間違っていたので、一旦整理します。

①新NISAへのロールオーバーが122万円以上になった場合、1階分のつみたてNISA枠も使えなくなる

②新NISAの1階部分は5年間の非課税期間終了後につみたてNISAへロールオーバー出来る

この2点をNISAコールセンターに確認しました。

それでは、よろしくお願いします。

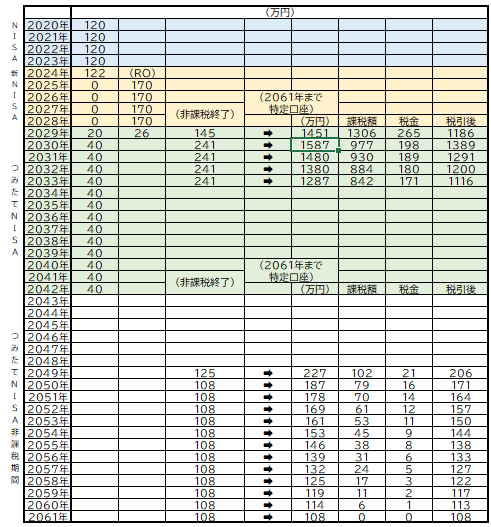

シミュレーション条件

投資開始年 2020年

投資枠 2020年~2023年は一般NISA(120万円)

2024年~2028年は新NISA

(一般NISA102万円+つみたてNISA20万円)

※2025年~2028年の一般NISA枠にはロールオーバーするので、今回のシミュレーションでは122万円以上になるので、つみたてNISA枠が使えなくなります

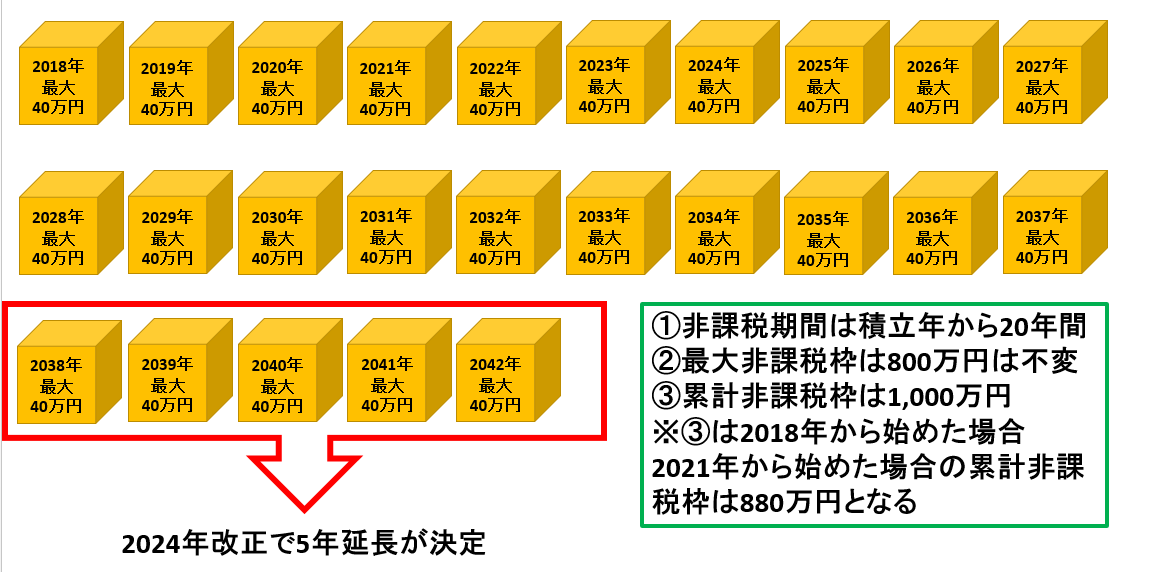

2029年~2042年はつみたてNISA

(年間40万円)

運用期間 2020年~2061年の末までの42年間

非課税期間終了後は特定口座で運用継続

運用条件 つみたてNISAのみと比較の為

年利5%固定で計算

2020年~2023年分

一般NISA枠での120万円分の買付です。

5年間の非課税期間終了後にロールオーバーする。

2020年分は2025年枠へ

※ロールオーバーの場合は全額を再度5年間の非課税運用に回せる。

2024年~2028年

2024年はロールオーバーしてくるものがないので、1階部分のつみたてNISA枠に20万円

2階部分の一般NISA枠に102万円の合計102万円を投資します。

2025年は1階部分のつみたてNISA枠へ20万円

2階部分へ2020年分の一般NISA分をロールオーバーしてくるので『154万円』が入ります。

但し、122万円以上のロールオーバーなので1階部分が使えなくなります。

2026年~2028年も同様です。

2029年

ここからはつみたてNISAのみになります!

新NISAの1階部分が5年間の非課税期間終了後につみたてNISAへ薄価でロールオーバー出来るそうです。(薄価≒投資元本なので20万円分の枠としてロールオーバー可能)

なので、2029年分まではロールオーバー+20万円を追加で投資可能になります。

今回は年利5%の設定なので26万円分をロールオーバーして計算します。

2034年~2042年

通常のつみたてNISAですので、省略します。

2049年~2061年

ここからは追加投資はなく、非課税期間終了が順番に終わっていく状態です。

終わっているものは特定口座で運用しているので、最後に運用益に対して税金が掛かってきます!

シミュレーション結果

投資元本:1,142万円

投資期間:42年間

税込資産評価額:6,457万円

非課税対象利益:1,202万円

課税控除額:244万円

税引資産額:5,498万円

税金総額(特定口座):959万円

税引後の資産額は『5,498万円』となりました。

一方つみたてNISAのみが『4,129万円』でした。

が、投資元本が違うので、結果に差が出るのは当然ですね。

ただ、今回最も重要になるのは『課税控除額≒節税メリット』です。

これを比較すると、

つみたてNISAのみの場合『318万円』でしたが、

この条件でのNISAリレーの場合『244万円』でした!

つまり、同様の投資信託のみ(想定利回り年5%)で行った場合は、つみたてNISAの方がメリットは大きいと言えます。

これは複利効果の中の『時間』の力が優性に働いているということですね!

ただ一般NISAと投資信託は非課税期間の観点から相性が悪いのは分かっています。

なので通常、一般NISA枠で投資運用するなら個別株やテーマ型、もしくはもっとリスクの高いファンド(NASDAQ連動や新興国など)を選ぶ人が多いと思います!

そこで、投資信託の想定利回り年5%に対して、一般NISAで何%のリターンを出せれば逆転できるのかを考えてみます。

一般NISA枠の想定利回り年7%の場合

つみたてNISA枠は、同じく年利5%想定です。

この場合の『課税控除額』は『282万円』です。

まだ、つみたてNISAの方が優勢でした。

ちなみにこのシミュレーションでの2061年末時の税引資産額は『8031万円』でした。

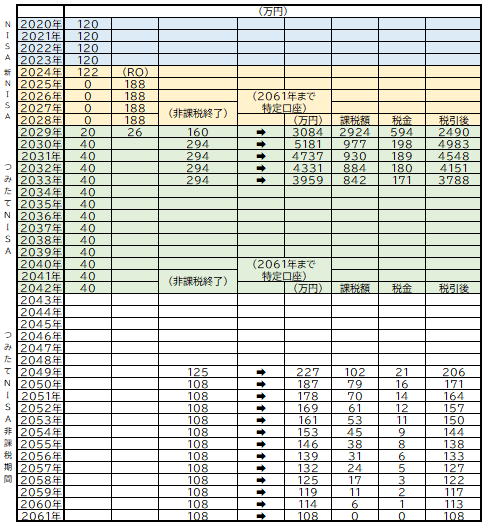

一般NISA枠の想定利回り年9%の場合

こちらもつみたてNISA枠は5%、一般NISA枠を9%とした場合です。

この場合の『課税控除額』は『328万円』です。

この水準で、つみたてNISAのみよりも優勢になりました。

つみたてNISAを5%運用とした場合、一般NISA枠が使用可能な2033年末までを『9%』以上の利回りで運用出来れば、NISAリレーの方がいいという結果になりました!

なお、一般NISA枠の資金を9%で2061年末まで運用した場合の税引資産額は『2億1,809万円』となりました!

考察

2020年から2033年までの14年間を年利9%以上(インデックス投資を4%以上アウトパフォーム)の利回りを出せるかどうか?

インデックス運用に10年以上も勝てないといけないので、やはり初心者をはじめほとんどの個人投資家はつみたてNISAの方がいいかもしれません!

ただ、それでも僕はNISAリレーしていきます!

我が家の場合は、妻名義はつみたてNISAですし、iDeCoも2人分やっているという保険もあるので。

実験的な意味も込めてどっちがいいのか?

14年後に答えが出せると思いますw

まとめ

前回に引き続き42年間と超長期のシミュレーションですので、実感は湧きにくいかもしれませんね。

今回の方法が向いている人を上げるのであれば

①企業型DCやiDeCo、パートナー口座でのつみたてNISAでインデックス投資をしている人で、アクティブ運用に挑戦してみたい人

②14年間の中期間に、インデックス運用よりも高いリターンが出せそうな人

③(つみたてNISAでは出来ない)高配当株投資や優待株投資をしたい人で、年間100万円以上投資資金を出せる人

個人的な見解ですが、この辺りかな??と考えます。

インデックス投資のみの場合は、やはりつみたてNISAが良いとも思います。

もちろん利回り5%固定のシミュレーションなので、こんなに上手くいく保証はありません。

あくまで投資は自己責任ですので、参考までに!

それでは本日も最後までお読み頂きありがとうございました。

コメント