最近は地球環境問題への対策の一環として、企業だけでなく一般市民にもESGやSDGsといったものが浸透してきました。

投資の世界も例外ではなく、環境問題に配慮した企業というものが投資基準の一つとして広がってきています。

CO2排出量などを基準に企業ごとにESGスコアを導入するという動きも広まっています。

そういった企業に投資するためには今までは個別株投資やテーマ型ETF・アクティブファンドしか選択肢はありませんでした。

そんな中最近、『S&P500パリ協定準拠気候指数』や『MSCIパリ協定準拠指数』といったインデックスが登場し、それをベンチマークとした投資信託が登場し始めました。

インデックス連動ファンドなので管理費用が低く抑えられていて、単純な指数よりも環境というテーマに重点を置いているため、今後の情勢にマッチし、より大きなリターンを期待できる可能性があります。

そこで今回はSBIから新規募集が掛かった

『SBI パリ協定ネット・ゼロ インデックスファンド』(愛称:ESG・ネット・ゼロ)

について書いていきます。

それではよろしくお願いします。

概要

世界は気候変動のリスク及び影響を減らすために温室効果ガス排出量を削減する必要性に迫られています。

そこには経営者だけでなく投資家を含む利害関係者の責任ある行動が求められています。

このファンドは『S&P500パリ協定準拠機構指数(円換算ベース)』に連動する投資成果を目指すファンドです。

名前から分かるようにS&P500の中から銘柄を選定しています。

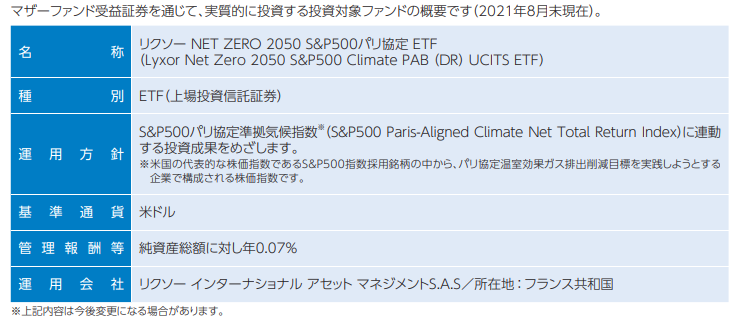

投資の形としてはファンドが集めた資金を『リグソー インターナショナル アセットマネジメントS.A.S』が運用する『リクソー NET ZERO 2050 S&P500パリ協定ETF』に投資を行う形となります。

投資対象ETFの概要

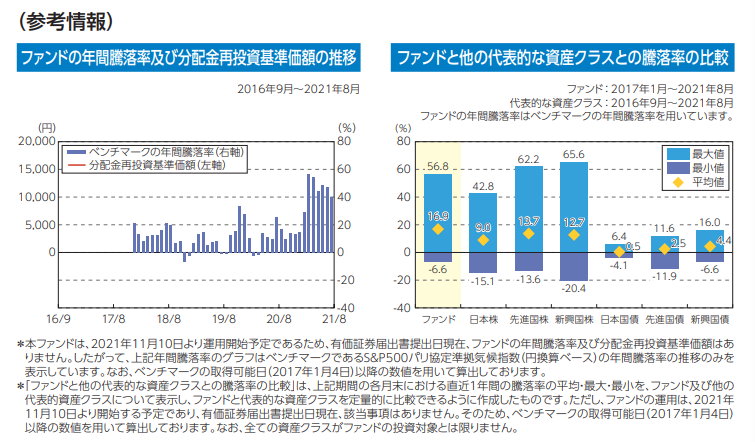

過去検証だと直近3年程度では良い成績を残しています。

ファンド概要

設定日は2021年11月10日(水)です。

当初申込期間は2021年10月25日(月)~2021年11月9日(火)となっており、それ以降は基準価格の変動に合わせての購入となります。

信託期間は無制限です。

繰上償還条件は以下の通りです。

・受益権口数が10億口を下回った場合

・ファンド償還の方が受益者の利益となると判断される時

・S&P500パリ協定準拠気候指数が改廃された時

決算は毎年10月20日(休業日の場合は翌営業日)

収益分配についてはSBI証券では分配金再投資となっていますが、販売会社によって異なります。

管理費用は税込0.0638%(税抜:0.058%)とかなり低く抑えられています。

実質管理費用は1年を終えてみないと分かりませんが、0.1338%程度と予想されています。

指数構成

構成銘柄数は318銘柄。

地域は米国100%です。

ウェイト上位10銘柄の合計は38.8%です。

S&P500のウェイト上位10銘柄の合計が約30%なのでそれよりは少し上位の比重が高いと言えます。

もちろん構成銘柄数がS&P500よりも小さいためとも言えます。

| 銘柄 | ティッカー | セクター |

| Apple | AAPL | 情報技術 |

| Microsoft | MSFT | 情報技術 |

| Alphabet A | GOOG | CS |

| FB | CS | |

| Alphabet C | GOOGL | CS |

| Nvidia | NVDA | 情報技術 |

| JP Morgan Chase | JPM | 金融 |

| Amazon | AMZN | 一般消費財 |

| VISA | V | 情報技術 |

| Bank of America | BAC | 金融 |

上位10銘柄はほぼS&P500と変わりませんね。

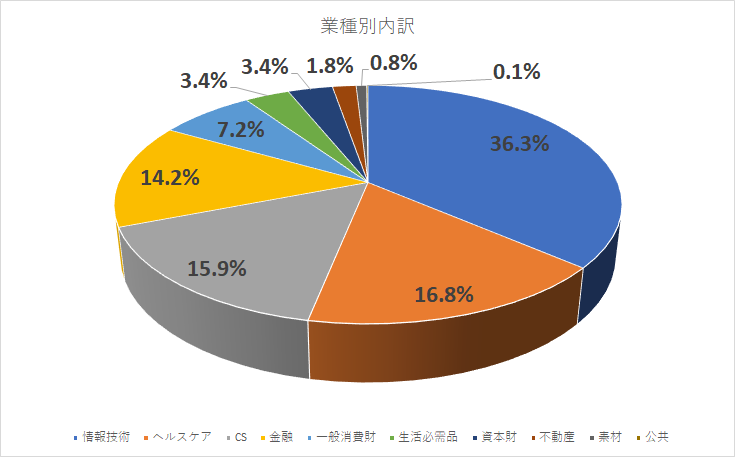

構成としては石油などのエネルギーセクターが入っていないのが特徴ですね。

と言っても、今後すぐに石油関連が使われなくなることもないとは思いますし、直近ではエネルギーセクターが好調です。

また大手石油会社はクリーンエネルギーへの転換のために莫大な投資を行っている企業もあります。

各事情を考えると1つのセクターを完全に外すのはメリット・デメリットがあるとは思います。

まとめ

『SBI-パリ協定ネット・ゼロ インデックスファンド』は環境へ配慮した企業のみに絞って投資を行うインデックスファンドです。

これまでのアクティブファンドとは違い、管理費用も非常に低く抑えられています。

環境問題に関心のある方や、今後はESG企業の成長に期待を持つ方には非常に魅力的な投資先であると思います。

最後に僕自身が投資対象とするのかというと、、、

僕は今回は見送りたいと思います。

非常に魅力的な投資先であるとは思うのですが、クリーンエネルギーへの移行もまだ時間が掛かると思いますし、既存のエネルギー企業も対策は講じています。

僕が保有するインデックスファンドは『全米株式インデックス(VTI)』なので、米国企業のほぼ全てをカバーする指数です。

確かに環境問題は大事ですが、自身の資産運用という点ではあえて銘柄を絞らずになるべく安全と思える全体的に賭けておきたいと考えます。

またVTIと分散することにも意味は少ないと思うのも理由の一つです。

今後も投資信託はシンプルに『VTI』のみで行くつもりです。

ということで、本日は以上です。

最後までお読み頂きありがとうございました。

※投資はあくまで自己判断・自己責任でお願いいたします。

-120x68.jpg)

コメント