最近、『QYLD』についてご質問頂くことが何回かあったので、せっかくなので記事としてまとめてみます。

昨年あたりから出来高も高騰し、実際に投資している方も増えているETFかと思います。

ただこのETFの内容はオプション取引を駆使したもので、結構複雑です。

この仕組みを本当に理解しているならいいのですが、あまり分からずに取引するのは投資の原則からしてもおススメはしません!

仕組みを理解し『こんなはずじゃなかった!』とならないようにして欲しいです。

さてこの『QYLD』ですが、結論から言うと『僕は投資しない』ですね!

あくまで個人的な意見ですが、その辺の理由も含めながら解説していきます。

それでは、宜しくお願い致します。

QYLDとは

まずはQYLDの概要です。

グローバルXジャパン様のサイトから情報を見てみます。

≪ファンド概要≫

正式名称は『グローバルX・NASDAQ100・カバード・コールETF』

カバード・コールの売りで利益を生み出そうとするもので、NASDAQ100指数の株式を購入し、対応する同一指数のコール・オプションを売却します。

≪ファンドの目的≫

手数料及び経費控除前の価格及び利回りという点について、CBOE NASDAQ100・バイライト・V2・インデックスに連動する投資成果を目指します。

≪組入銘柄TOP10≫(2021年7月21日現在)

| 比率(%) | Ticker | 銘柄名 |

| 11.59 | AAPL | アップル |

| 10.12 | MSFT | マイクロソフト |

| 8.63 | AMZN | アマゾン |

| 4.09 | GOOG | アルファベットC(グーグル) |

| 3.96 | FB | フェイスブック |

| 3.73 | TSLA | テスラ |

| 3.66 | GOOGL | アルファベットA(グーグル) |

| 3.51 | NVDA | エヌビディア |

| 2.57 | PYPL | ペイパル |

| 2.12 | ADBE | アドビ |

≪ファンドの詳細≫

設定日:2013年12月11日

純資産額:約35億ドル(≒3850億円)

経費率:0.60%

分配頻度:毎月

直近の分配利回り:11.76%

カバード・コール戦略とは①

ここが一番難解なのではないかと思います。

簡単に言うと、『株式の買いとコールオプションの売りを同時に行う方法』です。

まあ簡単にと言っても、まずコールオプションって何だよ!って話ですよね。

(プットオプションもありますが、今回は割愛します)

コールオプションとは『ある商品の将来の期日に、定められた価格で買う権利』のことです。

例えば、QYLDが『株式Xを9月1日に100㌦で買う権利』を買います。

これを売って『オプションプレミアム』を得ます。

このオプションプレミアムと株式の配当金に上乗せすることでETFの配当金を多く出すことが出来ます。

逆に買い手Aは『オプションプレミアム』を支払います。

するとAが 『株式Xを9月1日に100㌦で買う権利』 を保有することになります。

この時QYLDは、『オプションプレミアム』を受け取ります。

よって、 『株式Xを9月1日に100㌦で売る義務』が発生します。

≪メリット≫

〇保有資産の価格推移にかかわらず、オプションプレミアムを獲得することができます。

〇保有資産の価格が下落した場合、損失が発生しますが既に受け取っているプレミアム収入により、損失が軽減されます。

≪デメリット≫

×保有資産価格の上昇による利益は一定の水準までに限定されます。

×権利行使価格を超える値上がりを享受することはできません。

聞きなれない言葉がたくさん出てきますよね?

これだけで理解できる人は、なかなかいないと思います。僕も最初はなかなか理解できませんでした。

次に例と図を交えながら解説してみます!

カバード・コール戦略②

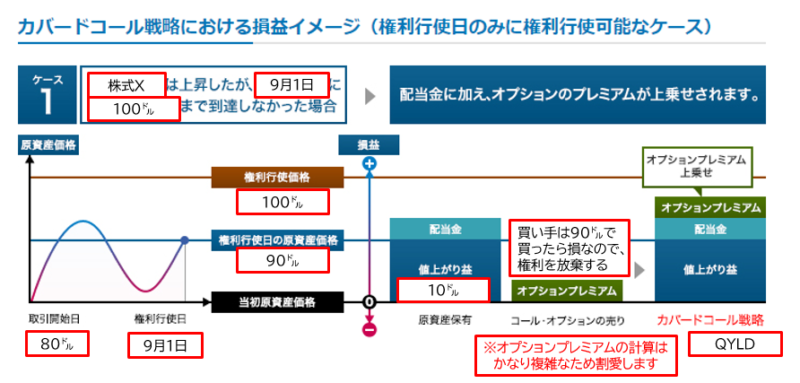

ここからは『新生銀行』様のサイトに分かりやすい図解があったので、引用して解説していきます。

このケースでは、株式Xは取引開始日の80㌦よりも上昇したが、権利行使日(9月1日)に権利行使価格の100㌦には届かなかった場合です。

この場合、QYLDは株式Xの値上がり益『10㌦』と保有中に発生した配当金を得ます。

また、オプションプレミアムを購入した買い手Aは90㌦の株式Xを100㌦で買えば損なので、オプション権利を放棄します。

そして最終的には、QYLDには『値上がり益+配当金+オプションプレミアム』の合計が入るという訳です。

このケースでは、株式Xが取引開始日よりも下落して、80㌦から権利行使日(9月1日)に50㌦になった場合です。

この場合のQYLDの値下がりによる損失は『30㌦』ですが、保有期間利中に発生した配当金は得ることが出来ます。

またこのケースではも、オプションプレミアムを購入した買い手Aは50㌦の株式Xを100㌦で買えば損なので、オプション権利を放棄します。

最終的にQYLDは『配当金+オプションプレミアム-損失』となり、単純な値下がりの損失よりも小さい損で済みます。

しかしオプション取引の場合、レバレッジを掛けた取引も行えるので、この損失部分が予想以上に膨らむ可能性も持っていることには注意が必要です。

個人で行う場合には、特に注意して欲しい点です。

と、このケース1・2だけを見ると、『オプション取引の売り手側(QYLD)最強』のように思えますが、さすがにそんな商品はありません。

次のケースでオプション取引の売り手側(QYLD)が不利になる場合を見てみましょう。

このケースでは株式Xの 取引開始日よりも上昇して、80㌦から権利行使日(9月1日)に120㌦になった場合です。

この場合、実際の値上がり益は『40㌦』になりますが、オプション取引の買い手Aはここでは権利を行使します。

買い手Aが権利を行使した場合、売り手(QYLD)は『100㌦で売る義務』が発生していますので、株式Xを100㌦で買い手Aに売ることになります。

よって、QYLDが得られる利益は『値上がり益(20㌦)+配当金+オプションプレミアム』となります。

実際には損していないからいいんじゃないの?と思うかもしれませんが、実際に儲けることが出来た利益を逃すことになるので、ある種の「機会損失」と言えます。

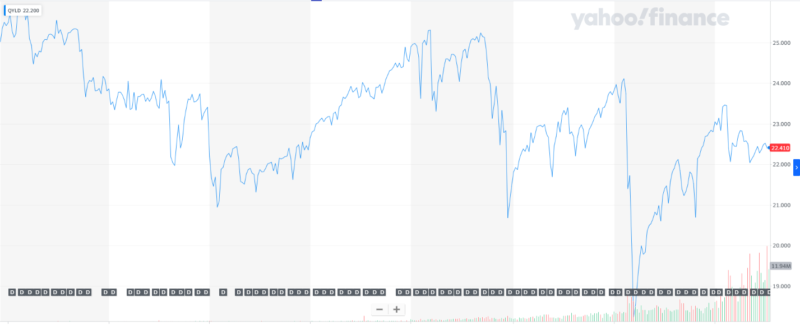

QYLDの実績

では、QYLDの実際のリターンは他と比較してどうなんでしょうか?

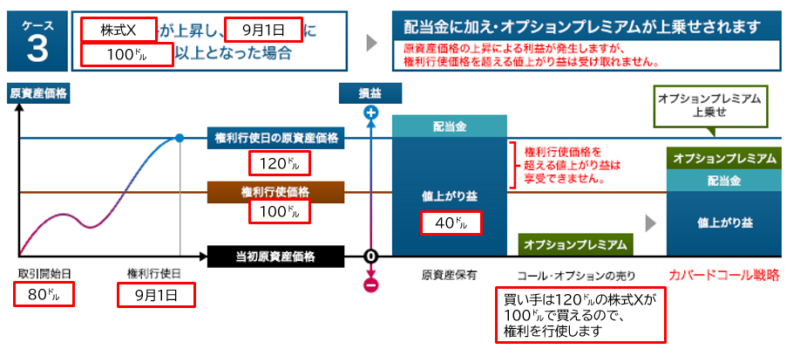

まずは長期チャートを眺めてみます。

設定来のQYLDのチャートです。全体的にやや右肩下がりの印象ですね。

と言ってもこちらは単純に価格の変動なので、分配利回りは含まれません。

また最近の出来高の急上昇が目立ちますね。

大変見やすいグラフでしたので、引用させて頂きました。

こう見ると分配利回りの落差は激しい印象です。

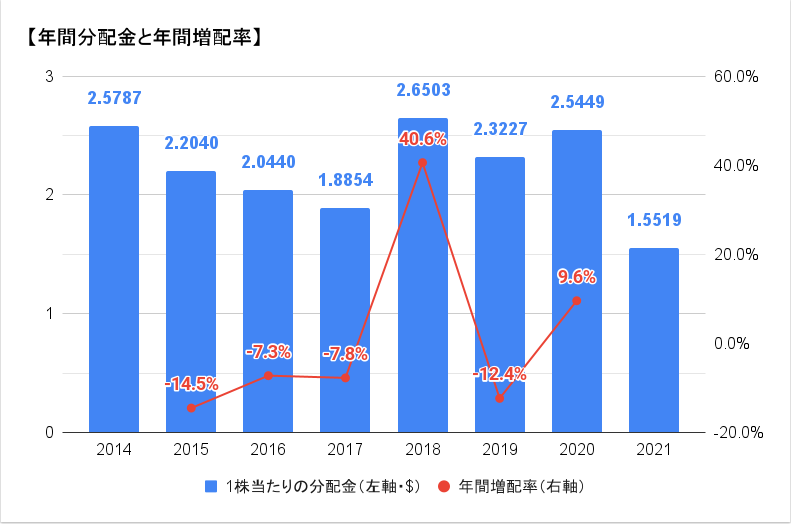

他ETFとの比較

ここが僕がQYLDを選ばない理由の大きなウェイトを占めます。

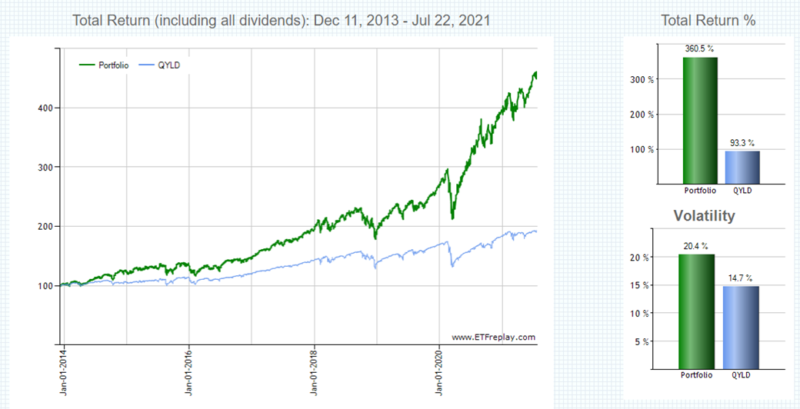

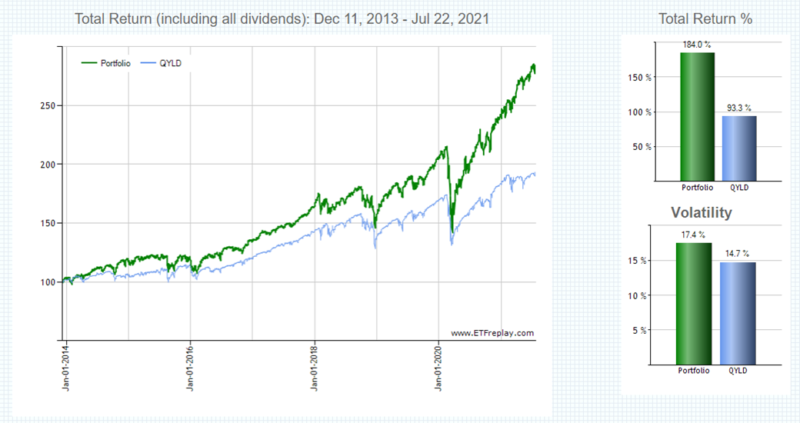

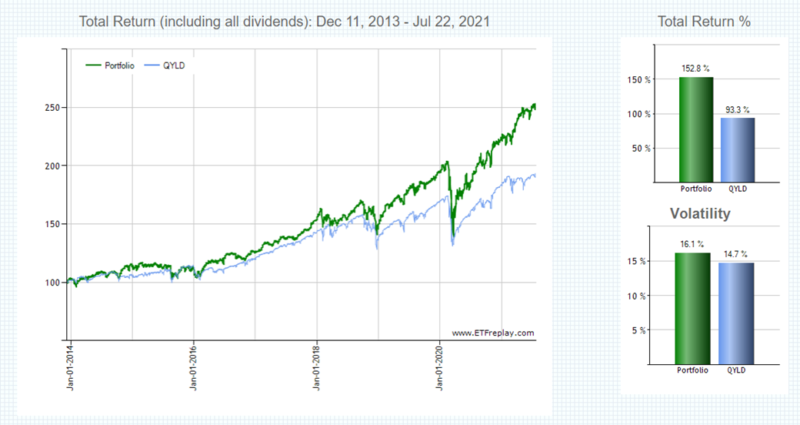

比較には『ETF Reply』を使用しています。期間はQYLDの設定来(2013年12月11日)です。

①vs『QQQ』

②vs『VOO』

NASDAQ100本家である『QQQ』やS&P500 ETFである『VOO』と比較すると、そのリターン差は明らかです。

もちろんQQQやVOOはキャピタルゲインがメイン、QYLDはインカムゲインがメインなので、含み益か配当利益(実現益)かの違いはあります。

しかし資産の最大化を狙うなら、QQQやVOOへの投資の方が効率的かなという印象です。

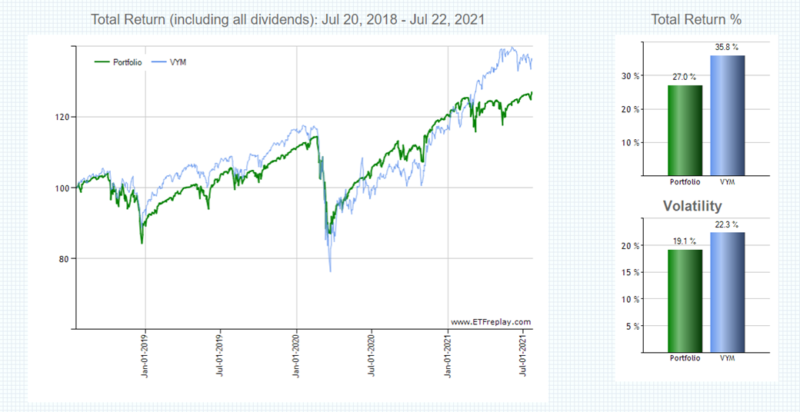

➂vs『VYM』

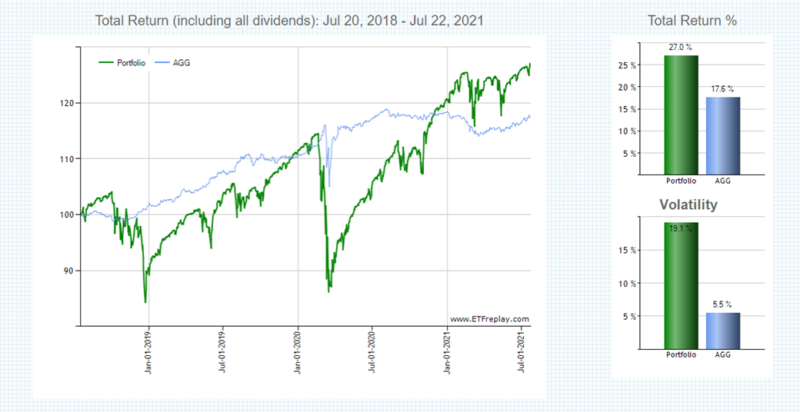

④vs『AGG』

いわゆる高配当ETFの『VYM』と安定債券ETFの『AGG』との比較です。

(VYMとAGGの設定来からの比較となっています)

トータルリターンで見ると、VYMの方がQYLDよりも勝っています。

AGGはリターンでは劣りますが、抜群の安定感は魅力ですね。

配当利回りで比較すると、VYMが2.85%、AGGが1.60%とQYLDよりも低いです。

なのでVYMはキャピタルゲインが強かったということになりますね。

➄vs『VIG』

最後に連続増配銘柄ETFである『VIG』との比較です。

VIGの配当利回りは1.71%です。

個人的に好きなETFで、安定感が魅力ですね!

こちらもキャピタルゲインで圧倒的なリターン差を出しています。

確かに配当利回りだけで見ると、大変魅力的なETFではあります。

キャッシュフローの向上を重視するならいい投資先かもしれません!

ただ、将来的な資産形成が目的な場合には『インデックス投資』であるVOOや多少攻めてQQQでもいいのではないかという印象です。

これは僕の投資スタイルが配当金よりもキャピタルゲインを中心に考えるからということもあります。

配当金中心の考えであれば、検討すべきETFであるとも思います。

最後に

いかがだったでしょうか?

今回は超高配当ETF『QYLD』について解説してみました!

冒頭でも申し上げたように僕自身は購入することはないでしょう。

僕の投資スタイルは『キャピタルゲイン狙い』であり、『インカムゲイン狙い』ではないからです。

『QYLD』は『インカムゲイン狙い』の人にとっては検討余地のあるETFだとも思います。

但し、気をつけて欲しいのは『投資商品の内容をしっかりと理解する』ということです。

投資の原則として『理解できないものには投資しない』ということは守って欲しいと思います。

『カバード・コール戦略』はなかなか理解するのが難しいものですからね。

目標が『資産の最大化』であれば『インデックス投資』でいいとも思います。

また配当金狙いであっても『VYM』などの方が、単純明快で理解しやすく取り組みやすいかなと思います。

またポジションサイズも多く取りすぎるものでもないかなとも思います。

カバード・コール戦略を主軸とするQYLDはコストも高く、安定した配当金というわけではないのがその理由です。

ポートフォリオに組み入れるにしても1-5%以内くらいが無難かなという印象です。

と言いましても、あくまで投資は自己責任・自己判断ですので、QYLDに期待するのであれば大きく掛けることがダメとも思いません!

僕が思うのは、『それぞれが理解・納得して投資を行って欲しい』ということです。

最後はいつも通りの結論に行きつきますが、皆さんの順調な投資ライフをお祈りします!

それでは本日も最後までお読み頂き、ありがとうございました。

-120x68.jpg)

コメント